Tecnoglass reporta resultados récord para el segundo trimestre de 2021

Los ingresos totales aumentan 49% interanual a un récord de USD $121.7 millones.

Tecnoglass, empresa líder en la manufactura de vidrio arquitectónico, ventanas y productos de aluminio asociados a la industria global de la construcción comercial y residencial, reportó hoy los resultados financieros del segundo trimestre terminado el 30 de junio de 2021.

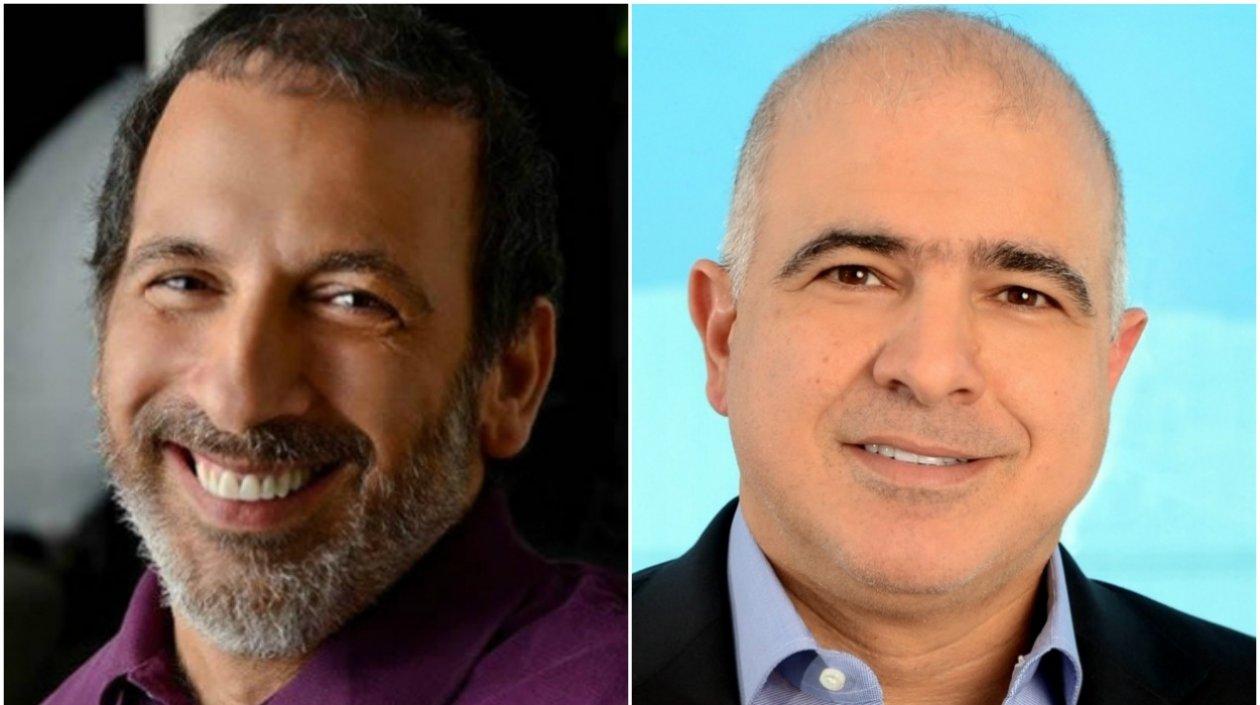

José Manuel Daes, Director Ejecutivo de Tecnoglass, comentó: “Estamos felices de anunciar nuestro trimestre más rentable de la historia, cimentado sobre el excepcional desempeño de nuestro equipo el cual nuevamente generó resultados récord en casi todos los indicadores financieros. Durante el trimestre, pudimos impulsar un apalancamiento operativo sustancial mientras expandimos nuestro mix de ventas residenciales unifamiliares en Estados Unidos, lo que resultó en otro trimestre de ingresos récord, mejores márgenes, y el quinto trimestre consecutivo generando un flujo de efectivo significativo. Nuestras operaciones, estratégicamente ubicadas, verticalmente integradas y de bajo costo nos han brindado ventajas competitivas sostenibles que realmente diferencian a Tecnoglass en el entorno de suministro limitado que está experimentando nuestra industria. Estamos ganando nuevos negocios y fortaleciendo nuestras relaciones con los clientes existentes porque somos capaces de suministrar productos de calidad superior con plazos de entrega cortos a un valor atractivo, lo que sin duda está impulsando nuestra reputación como líder mundial en innovación de vidrio arquitectónico y servicio. Hacia el futuro, continuaremos ejecutando nuestra estrategia para capturar la fuerte demanda en Estados Unidos, mientras nos enfocamos en la asignación de capital orientada a obtener rendimientos. Nuestro sólido balance general, bajo perfil de apalancamiento y amplios recursos de capital nos dejan en una posición firme para hacerlo, ya que planeamos seguir invirtiendo en mejoras operacionales. El futuro sigue siendo extremadamente prometedor para Tecnoglass y estamos firmemente situados para ofrecer otro año de resultados récord en 2021”.

Christian Daes, Director de Operaciones de Tecnoglass, añadió: “Nuestra capacidad para entregar oportunamente los mejores productos en su clase nos llevó a un enorme crecimiento en ingresos y ganancias en participación de mercado en Estados Unidos durante el segundo trimestre. Los ingresos de viviendas unifamiliares aumentaron casi 160% interanual, y casi duplicaron el segundo trimestre del 2019. Este logro es un testimonio de la plataforma líder en el mercado que hemos creado y no podríamos estar más satisfechos con nuestro progreso desde que ingresamos al negocio residencial unifamiliar hace cuatro años. Esta atractiva categoría ahora representa el 34% del total de las ventas en comparación con el 19% en el trimestre del año anterior. Además, terminamos el segundo trimestre con niveles récord de backlog en nuestra creciente huella a medida que los proyectos comerciales de gran escala continúan reanudando la actividad de construcción. De cara al resto del 2021, estamos satisfechos con nuestro posicionamiento y seguimos esperando que el incremento en la demanda del mercado residencial impulse la mayor parte de nuestro crecimiento”.

Resultados del segundo semestre de 2021

Los ingresos para el segundo trimestre del 2021 aumentaron 48.5% a $121.7 millones, en comparación con $81.9 millones en el trimestre del año anterior. Los ingresos en los Estados Unidos de $109.9 millones, que representaron 90% de los ingresos totales, crecieron 38.8% en comparación con $79.1 millones en el trimestre del año anterior, impulsados por un fuerte incremento en la actividad residencial, recuperación en el sector de la construcción, y ganancias de participación de mercado. Los ingresos de Colombia, la mayoría de los cuales están representados por contratos a largo plazo denominados en pesos colombianos pero indexados al dólar estadounidense, crecieron a $8.2 millones, en comparación con $1.8 millones en el trimestre del año anterior. Las fluctuaciones en las tasas de cambio de moneda extranjera tuvieron un impacto insignificante en Colombia y en los ingresos totales en el trimestre.

La utilidad bruta para el segundo trimestre del 2021 creció 52.9% a $48.6 millones, lo que representa un margen bruto de 40.0%, en comparación con la utilidad bruta de $31.8 millones, con margen bruto de 38.8% en el trimestre del año anterior. La mejora de 115 puntos básicos en el margen bruto reflejó principalmente mayores eficiencias operativas y una mayor combinación de ingresos de la actividad de fabricación frente a la de instalación, a medida que Tecnoglass continua aumentando la manufactura de productos residenciales. Los gastos operacionales fueron de $20.2 millones en comparación con $16.6 millones en el mismo trimestre del año anterior, principalmente atribuible a mayores gastos variables relacionados con el transporte terrestre y marítimo. Como porcentaje de los ingresos totales, los gastos operacionales mejoraron a 16.6% en comparación con 20.2% en el trimestre del año anterior, principalmente atribuible a mayores ventas y mayor apalancamiento operativo en personal, honorarios profesionales y otros gastos fijos.

La utilidad neta fue de $19.2 millones, o $0.40 por acción diluida, en el segundo trimestre del 2021 en comparación con una utilidad neta de $16.2 millones, o $0.35 por acción diluida, en el mismo trimestre del año anterior, incluyendo una ganancia no monetaria por diferencia en cambio de $0.2 millones en el segundo trimestre del 2021 y $13.3 millones de ganancia en el segundo trimestre del 2020. Como se reveló anteriormente, estas ganancias y pérdidas no monetarias están relacionadas con la re-expresión contable de activos y pasivos denominados en dólares estadounidenses frente al peso colombiano como moneda funcional.

La utilidad neta ajustada 1 fue de $19.7 millones, o $0.41 por acción diluida, en el segundo trimestre del 2021 en comparación con un ingreso neto ajustado de $9.4 millones, o $0.20 por acción diluida, en el trimestre del año anterior. La utilidad neta ajustada 1, cómo se concilia en la tabla a continuación, excluye el impacto de las ganancias o pérdidas por diferencia en cambio y otros elementos no recurrentes, junto con el impacto fiscal de los ajustes a las tasas estatutarias, para reflejar mejor el desempeño operacional de la compañía.

El EBITDA ajustado 1, como se concilia en la tabla a continuación, incrementó 52.7% a $35.6 millones, o 29.3% del total de las ventas en el segundo trimestre del 2021 en comparación con $23.3 millones, o 28.4% del total de ingresos, en el trimestre del año anterior. La mejora fue impulsada por mayores ventas, un mayor margen bruto y un apalancamiento operativo sobre gastos operacionales.

El EBITDA ajustado1 en el segundo trimestre del 2021 incluyó una contribución de $0.5 millones del Joint Venture de la compañía con Saint-Gobain, en comparación con $0.9 millones en el trimestre del año anterior.

Dividendo

La compañía declaró un dividendo trimestral en efectivo de $0.0275 por acción para el primer trimestre del 2021, que se pagó el 30 de julio de 2021 a los accionistas registrados al cierre de la jornada el 30 de junio de 2021.

Balance y liquidez

La compañía terminó el segundo trimestre del 2021 con liquidez total de aproximadamente $167 millones, incluyendo efectivo y equivalentes de efectivo de $100.3 millones y disponible bajo sus líneas de crédito rotativas comprometidas de $66.9 millones. El flujo de efectivo proporcionado por las actividades operacionales de $31.8 millones mejoró en $7.6 millones en comparación con el trimestre del año anterior, atribuible a una mayor rentabilidad, así como a una gestión más eficiente de inventario y capital de trabajo. Dado el crecimiento continuo de la Compañía en su EBITDA ajustado1 y a su fuerte generación de efectivo, el apalancamiento de la compañía continúa con una tendencia a la baja y ahora se ubica en 1.1x la deuda neta sobre el EBITDA ajustado1 , en comparación a 2.2 veces en el trimestre del año anterior.

Perspectivas para el año 2021

Santiago Giraldo, Director Financiero de Tecnoglass, declaró: “Estamos aumentando nuestra perspectiva de crecimiento para los ingresos totales y el EBITDA1 ajustado para el 2021 con el fin de reflejar nuestro continuo rendimiento en la primera mitad de 2021, incluida una fuerte demanda en julio y agosto y continuas ganancias en participación de mercado. Ahora esperamos que los ingresos para el 2021 crezcan a un rango de $450 millones a $465 millones. Ahora anticipamos que el EBITDA1 ajustado para todo el año crezca a un rango de $125 millones a $135 millones, lo que implica un crecimiento de aproximadamente 33% en el punto medio. Continuamos creyendo que nuestra capacidad para gestionar activamente los costos y de proporcionar plazos de entrega excepcionales debería permitirnos ofrecer un crecimiento superior al del mercado y resultados récord para el año completo 2021".